사업소득 없는 비영리법인의 자산양도소득 신고

『제조업, 도·소매업 등 사업소득이 없는 비영리내국법인』이 부동산 및 주식 등을 양도한 경우 자산양도소득에 대하여

- 1각 사업연도소득에 대한 법인세로 신고납부하거나

- 2소득세법의 규정을 준용하여 계산한 양도소득세 상당액을 법인세로 납부할 수 있습니다.

- → ①과 ②중에서 선택 적용

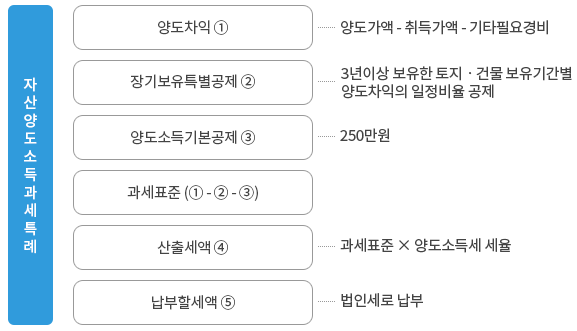

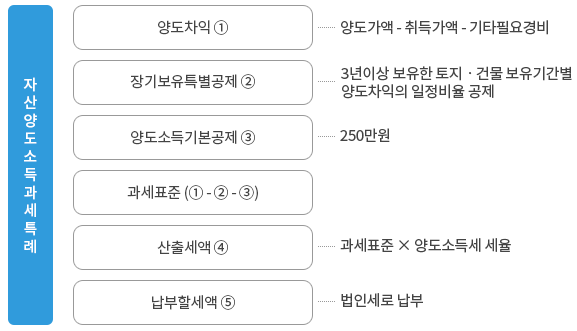

자산양도소득과세특례

- 양도차익① : 양도가액-취득가액-기타필요경비

- 장기보유특별공제② : 3년이상 보유한 토지·건물 보유기간별 양도차익의 일정비율 공제

- 양도소득기본공제③ : 250만원

- 과세표준(①-②-③)

- 산출세액④ : 과세표준 × 양도소득세 세율

- 납부할세액⑤ : 법인세로 납부

특례 적용대상 (소득세법 양도소득세 규정 준용)

- 제조업, 도·소매업 등 법인세법 제4조 제3항 제1호의 사업소득이 없는 비영리내국법인이 아래의 자산을 양도한 경우

- 비영리법인의 납세절차를 간소화하기 위하여 개인과 같은 수준의 양도소득세만을 부담할 수 있도록 하고 있습니다.(법인세법§62의2)

- 1소법§94①3호에 해당하는 주식과 법인령§99의2①의 자산

- 대주주의 상장주식과 장외거래 상장주식, 비상장주식 등

- 2토지·건물(건물에 부속된 시설물과 구축물 포함)

- 3소법§94①2호, 4호의 자산 : 부동산에 관한 권리 및 기타자산

- 부동산을 취득할 수 있는 권리, 지상권, 전세권, 등기된 부동산임차권, 영업권, 이용권, 회원권 등

- 자산양도소득에 대한 과세특례는 자산의 양도일이 속하는 각 사업연도 단위별로 적용하여야 합니다.

- 사업연도에 양도한 자산 중 일부만 특례를 적용할 수는 없습니다.

- 유형자산 및 무형자산 처분일 현재 소급하여 3년이상 계속하여 법령 또는 정관에 규정된 고유목적사업(법인세법 시행령§3① 수익사업제외)에 직접 사용한 유형자산 및 무형자산의 처분으로 생기는 수입의 비과세 범위는 아래와 같습니다.

과세표준 및 세액의 계산

- 과세특례를 선택하는 경우 개인의 양도소득 계산 규정을 준용하여 법인세를 계산합니다.

- 양도차익 : 양도가액 - 취득가액 - 자본적지출액 - 양도비

- 과세표준 : 양도차익 - 장기보유특별공제 - 양도소득기본공제

- 산출세액 : 과세표준 × 양도소득세 세율

취득가액 특례

- 출연받은 재산을 3년 이내에 양도하는 경우

- 「상속세 및 증여세법」에 의하여 상속세·증여세 과세가액에 산입되지 아니한 재산을 출연받은 비영리법인이 당해 자산을 출연받은 날부터 3년 이내에 양도하는 경우에는 그 자산을 출연한 자의 취득가액을 당해 법인의 취득가액으로 합니다.

- 다만, 1년 이상 다음에 해당하는 사업(의료업 외에 법인세법 시행령§3①의 수익사업 제외)에 직접 사용한 자산은 그러하지 아니합니다.

- 1법령에서 직접 사업을 정한 경우에는 그 법령에 규정된 사업

- 2행정관청으로부터 허가·인가 등을 받은 경우에는 그 허가·인가 등을 받은 사업

- 3법인등기부상 목적사업으로 정하여진 사업

신고납부 절차

신고시 제출할 서류

비영리내국법인의 양도소득과세표준예정신고서 [별지 제57호의2 서식]

- 신고서에 첨부하는 구비서류

- 1양도소득금액계산명세서 1부(별지 제57호의 2 부표서식)

- 2매매계약서 1부

- 3필요경비에 관한 증빙서류 1부

- 4감면신청서 1부

- 5그 밖에 양도소득세 신고에 필요한 서류 1부

신고에 관하여 더 자세하게 알고 싶은 사항은 국세청 세미래콜센터 Tel.126(국번없이)나 가까운 세무관서에 문의하시기 바랍니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다

이 누리집은 대한민국 공식 전자정부 누리집입니다